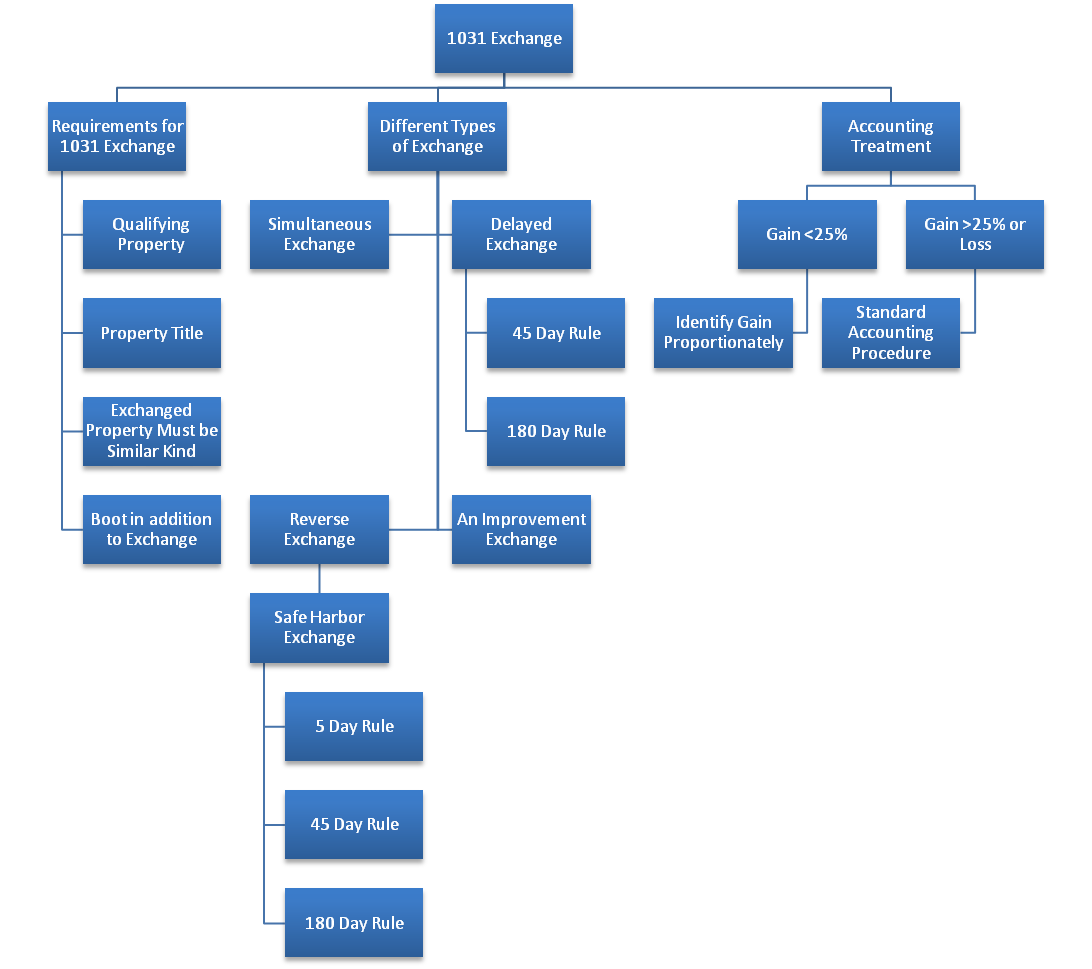

معرفی صرافی های 1031

بند 1031 کد IRS مبنای مبادلات معوق مالیاتی است، بنابراین به اختصار «صرافی های 1031» نامیده شده است. مالیات دهندگانی که می خواهند از فروش ملک مجدداً سرمایه گذاری کنند، اگر قصد دارند عواید حاصل از فروش ملک را مجدداً سرمایه گذاری کنند، هرگز مجبور به پرداخت مالیات بر درآمد نیستند. 1031 معاوضه به این معنی است که باید مبادله ملک انجام شود که به معنای فروش ملک است و سپس خرید بعدی ملک جایگزین پس از چند هفته / ماه کارساز نخواهد بود. صرافی 1031 همچنین با کاهش مبنای استهلاک در دارایی جایگزین، ضرر دارد.

ارزش ملک جایگزین برای استهلاک = قیمت خرید ملک جدید – سود مطالبه نشده ناشی از تعویض 1031

بنابراین دارایی مبادله شده شامل یک سود مطالبه نشده ای که اگر مالیات دهنده سرمایه خود را نقد کند در آینده مشمول مالیات می شود.

طبق بخش 1031 کد IRS چندین روش مختلف برای ساختار صرافی معوق مالیاتی وجود دارد. با این حال، در میان تمام این راهها، مقررات «1991 – بندر امن» مناسبترین هستند. آنها اکثر بندهای بیان شده از بخش 1031 مانند استفاده از واسطه، سند مستقیم، استفاده از حساب های امانی واجد شرایط برای نگهداری موقت وجوه مبادله ای و موارد دیگر را پوشش می دهند. بنابراین، مناسب است که مبادلات را با مقررات بندر امن 1991 ساختار دهیم، که به صرافی ها اجازه می دهد تا از خدمات یک تسهیل کننده معروف به واسطه واجد شرایط استفاده کنند. زمانی که هر دو طرف درگیر در مبادله مایل به عقد قرارداد مبادله مستقیم هستند، لزوماً نیازی به استفاده از خدمات یک واسطه نیست.

مورد نیاز صرافی 1031

دارایی واجد شرایط: دارایی تسلیم شده (اموالی که خریدار می فروشد) تنها در صورتی می تواند به دارایی واجد شرایط تبدیل شود که برای اهداف سرمایه گذاری یا درآمدزایی نگهداری شده باشد. فقط با اموال مشابه قابل معاوضه است. املاکی که واجد شرایط مبادله 1031 نیستند شامل موارد زیر است:

الف) اقامتگاه شخصی

ب) زمین تحت توسعه برای فروش مجدد

ج) منافع مشارکت

د) سهام عادی شرکت

عنوان ملک: ملک مبادله شده (مالی که خریدار به دست می آورد) باید به همان نامی باشد که ملک تسلیم شده عنوان شده است. اگر مال تسلیم شده به نام دو نفر مشترکاً باشد، مال تسلیم شده باید به همان نام مشترکاً گرفته شود. در ماده 1031 شرط شده است که فروشنده مال مبادله نباید خریدار مال تسلیم شده مؤدی باشد.

املاک مبادله شده باید مشابه نوع باشد: در مبادلات 1031، محدودیت به اموال مشابه مبادله شده به این معنی است که هر گونه املاک توسعه یافته یا توسعه نیافته که برای سرمایه گذاری، درآمد یا استفاده تجاری نگهداری می شود، می تواند با اموالی از نوع مشابه مبادله شود. به عنوان مثال، یک اقامتگاه شخصی را نمی توان با اموال درآمدزا مبادله کرد و بالعکس. برخی از دستورالعمل ها به شرح زیر است:

• املاک و مستغلات تجاری/سرمایه گذاری توسعه یافته را می توان با املاک توسعه یافته مبادله کرد

• املاک و مستغلات تجاری/سرمایه گذاری توسعه یافته را می توان با املاک توسعه نیافته مبادله کرد

• اموال واحد را می توان با 2 یا چند ملک معاوضه کرد و بالعکس

• یک ملک تجاری را می توان در برابر یک دارایی سرمایه گذاری مبادله کرد

علاوه بر Exchange بوت کنید: چکمه عبارت است از وجه و بخشودگی بدهی که فروشنده علاوه بر 1031 مال مبادله شده دریافت می کند. چکمه معمولاً برای برابر کردن ارزش بازار منصفانه ملک در مبادله 1031 داده می شود. هر چکمه ای که علاوه بر اموال مبادله شده دریافت شود، به میزان سود حاصل از مبادله 1031 مشمول مالیات خواهد بود. بخشودگی بدهی عبارت است از هرگونه کاهش در مبلغ وام مسکن که در نتیجه مبادله با در نظر گرفتن بدهی مال تسلیم شده و مال مبادله شده رخ می دهد. Boot Money شامل تمام معادلهای نقدی، بدهیهای مالیاتدهنده به عهده شخص دوم یا بدهیهایی است که از اموال مبادله شده توسط مالیاتدهنده اخذ میشود. متداولترین منابع صندوق، نقدینگی خالص دریافتی، بخشودگی بدهی و عواید فروش است که برای پرداخت هزینههای غیرمعامله در طول بسته شدن استفاده میشود. هزینههای غیرمعامله شامل تقسیمبندی اجاره، سپرده تضمین مستاجر به خریدار، نسبت مالیات بر املاک و سایر هزینههای غیرمرتبط با بسته شدن است.

بنابراین، به عنوان یک فروشنده، همیشه سعی کنید اموالی با ارزش معادل یا بیشتر را مبادله کنید تا از دریافت چکمه در دستان خود جلوگیری کنید.

به عنوان مثال:

1. اگر FMV اموال تسلیم شده 100000 دلار و FMV اموال مبادله شده 75000 دلار باشد، فروشنده 25000 دلار از خریدار دریافت خواهد کرد. 25000 دلار بوت است که فروشنده به صورت پول دریافت کرده است.

2. اگر در زمان موجودی مبادله مبلغ رهن ملک تسلیم شده 100000 دلار و مبلغ رهن در اموال مبادله شده 75000 دلار باشد، فروشنده در مدت وام رهنی مبلغ 25000 دلار سود خواهد برد. 25000 دلار BOOT است که فروشنده به صورت کاهش بدهی دریافت کرده است.

انواع مختلف صرافی های 1031

تبادل همزمان: مبادله ای است که در آن بسته شدن مال معاوضه و مال تسلیم شده در یک روز اتفاق می افتد. هیچ فاصله زمانی بین مبادلات خواص وجود ندارد. این نوع مبادله تحت پوشش مقررات بندر امن است. این ساده ترین راه برای برنامه ریزی تبادل 1031 است.

تبادل با تاخیر: مبادله ای است که در آن مال مبادله در تاریخی دیرتر از بسته شدن مال تسلیم شده تحصیل می شود. مبادلات اموال در یک روز انجام نمی شود. چارچوبهای زمانی سختگیرانهای وجود دارد که توسط کد و مقررات درآمد داخلی برای تکمیل یک مبادله تاخیری تعیین شده است، یعنی ساعت ۴۵ روزه و ۱۸۰ روز.

طرفی که مایل به انجام مبادله 1031 است، ملک را برای فروش به صورت عادی و بدون انجام هیچ گونه تشریفات صرافی 1031 فهرست می کند. قرارداد فروش ملک پس از گرفتن خریدار مناسب انجام می شود. سپس قرارداد بین خریدار و فروشنده در صرافی مورد نظر 1031 اجرا می شود. خدمات یک واسطه زمانی تنظیم می شود که قرارداد برای بسته شدن برنامه ریزی شده باشد، پس از اینکه تمام احتمالات مربوط به صرافی 1031 برآورده شد. فروشنده نمی تواند مستقیماً درآمد فروش را دریافت کند، او باید ملک جایگزین را با ارزش مشابه از درآمد حاصل از فروش خریداری کند.

قرارداد مبادله معمولاً موارد زیر را ارائه می دهد:

الف) واسطه مسئول قرارداد فروشنده برای خرید و فروش اموال تسلیم شده است

ب) واسطه تمام عواید فروش را در زمان بسته شدن دریافت می کند. سپس از قرارداد مستقیم برای دریافت وجوه از واسطه استفاده می شود. بنابراین، فروشنده هیچگونه حقی در روند فروش نسبت به وجوهی که در اختیار واسط است تا زمانی که مبادله تکمیل یا باطل نشده است، ندارد.

ج) محدودیت های زمانی وجود دارد که فروشنده باید ملک جایگزین را پیدا کند و قرارداد خرید ملک را منعقد کند. محدودیت زمانی مشمول 2 قانون است: قانون 45 روز و قانون 180 روز.

د) این مسئولیت واسطه است که فروشنده باید به قرارداد خرید ملک جایگزین پایبند باشد

ه) در نهایت، واسطه باید وجوه مبادله ای در اختیار خود را به فروشنده اموال جایگزین منتقل کند.

قانون شناسایی 45 روزه: اولین محدودیت برای مبادله 1031 با تاخیر این است که فروشنده باید ملک جایگزین را ظرف 45 روز از تاریخ انتقال ملک تسلیم شده شناسایی کند. این قانون با خرید ملک جایگزین توسط فروشنده یا شناسایی ملک و اطلاع کتبی به واسطه انجام می شود. اعلامیه شناسایی باید حاوی توضیحات کامل و جزئیات ملک جایگزین باشد.

قانون 45 روزه برای شناسایی، محدودیتهایی را بر تعداد خواص جایگزینی احتمالی اعمال میکند که میتوانند به عنوان ویژگیهای جایگزین شناسایی و دریافت شوند. با یکی از سه قانون زیر می توان بیش از یک ملک جایگزین احتمالی را شناسایی کرد:

الف) قانون 200%: تا زمانی که مجموع ارزش بازار منصفانه (FMV) دارایی های جایگزین از 200% FMV ترکیبی در تاریخ انتقال اولیه همه دارایی های مبادله شده تجاوز نکند، چندین ملک وجود دارد.

ب) قانون 95%: تا زمانی که مجموع FMV خواص جایگزینی که در پایان قرارداد دریافت شده است باید حداقل 95% از FMV ترکیبی همه دارایی های جایگزین آینده نگر شناسایی شده باشد، می تواند دارایی های متعدد باشد.

قاعده دریافت 180 روزه مبادله اموال: ویژگی Exchanged باید دریافت شود و 1031 مبادله در تاریخ یا قبل از آن تکمیل شود

الف) انتقال اموال مبادله شده باید ظرف 180 روز باشد.

ب) سررسید اظهارنامه مالیات بر درآمد، از جمله تمدید، برای سال مالیاتی که در آن اموال تسلیم شده منتقل شده است.

تبادل معکوس: صرافی است که در آن مال مبادله شده قبل از فروش مال تسلیم شده خریداری و بسته می شود. معمولاً خریدار مالکیت ملک مبادله شده را می گیرد و تا زمانی که طرف دیگر بتواند خریدار پیدا کند و طبق قرارداد معاوضه 1031 با خریدار فروش را ببندد، عنوان ملک تسلیم شده را حفظ می کند.

تبادل بندر امن: اگر طرفی که ملکی را در 180 روز قبل داشته باشد و بخواهد از طریق مبادله معکوس وارد مبادله 1031 شود، آن ملک طبق رویه های بندر امن غیرقابل صلاحیت اعلام می شود. بندهای امن بندر حاکم بر مبادلات معکوس به طور خلاصه در زیر بیان شده است:

الف) قانون 5 روزه: قرارداد «1031 معاوضه – معکوس» باید بین فروشنده و واسطه ظرف 5 روز پس از تصرف مالکیت ملک مبادله شده توسط فروشنده منعقد شود.

ب) قانون 45 روزه: فروشنده باید ملک جایگزین را ظرف 45 روز از تاریخ انتقال ملک تسلیم شده شناسایی کند. او می تواند بیش از یک ملک مشابه قوانین مبادله تاخیری را شناسایی کند.

ج) قانون 180 روزه: مبادله معکوس باید ظرف 180 روز پس از اخذ عنوان اموال مبادله شده توسط فروشنده انجام شود. این قانون در صورت بهبود املاک قبل از تعویض مشکل ساز می شود. معمولاً تکمیل ساخت و ساز/بهبودهای بزرگ در عرض 180 روز برای تکمیل نیاز مبادله معکوس بسیار دشوار می شود.

تبادل بهبود: بورسی است که در آن خریدار می خواهد قبل از تصاحب مالکیت مبادله شده، ملکی (مالک معاوضه شده) را به دست آورد و ترتیبی برای ایجاد بهسازی در آن ملک انجام دهد. پیشرفتها در اموال مبادله شده عموماً ساخت ساختمان در زمینی اصلاحنشده یا توسعه در ساختمانی است که قبلاً بهبود یافته است. این بهبودها به منظور ایجاد افزایش ارزش اموال مبادله شده و ارزشی معادل با تسلیم اموال انجام می شود. این کمک می کند تا اطمینان حاصل شود که هیچ بوت در زمان تبادل 1031 رخ نمی دهد. IRS هیچ بهبودی در اموال مبادله شده پس از مبادله 1031 در نظر نمی گیرد. بنابراین لازم است قبل از انتقال عناوین، تمام پیشرفت ها انجام شود.

نقش واسطه واجد شرایط

یک واسطه واجد شرایط شخصی است که فروشنده یا خریدار نیست و با فروشنده “قرارداد معاوضه” منعقد می کند. واسطه واجد شرایط، مال تسلیم شده را از فروشنده می گیرد، ملک تسلیم شده را به خریدار منتقل می کند، اموال مبادله شده را تملک می کند و اموال مبادله شده را به فروشنده منتقل می کند. واسط واجد شرایط در واقع نباید در زنجیره عنوان باشد. خدمات واسط واجد شرایط برای تکمیل موفقیت آمیز مبادلات تاخیری و تعویض معکوس الزامی است.

فروشنده و واسطه باید برای دریافت خدمات واسطه واجد شرایط با توجه به محدود کردن حقوق فروشنده برای انجام محدودیت های مبادله 1031، توافق نامه کتبی منعقد کرده باشند. IRS هیچ گونه شرایط مجوزی را برای واسطه شدن ارائه نمی کند. IRS اشخاص مرتبط، وکلا، حسابدار و مشاوران املاکی را که در 2 سال گذشته به فروشنده خدمات ارائه کرده اند، محدود می کند تا واسطه واجد شرایط برای فروشنده در صرافی 1031 شوند. یک واسطه واجد شرایط دارای حقوق کامل بر وجه نقد مبادله شده در طول صرافی 1031 است. یک واسطه می تواند پول را به روش های مختلف سرمایه گذاری کند و از نظر قانونی بازیابی پول در صورت ورشکستگی یا ورشکستگی یک واسطه دشوار است. بنابراین فروشنده باید عاقلانه واسطه ای را انتخاب کند که بتوان به مدیریت وجوه از صرافی 1031 اعتماد کرد.

نمودار رویه مبادله 1031

نتیجه گیری

سرمایه گذاران معمولاً برای اجتناب از پرداخت مالیات بر سود سرمایه از فروش املاک وارد صرافی 1031 می شوند. طرفهای علاقهمند به صرافی 1031 باید قبل از ورود به مبادله، الزامات کلیدی را رعایت کنند. طرفین می توانند بر اساس موقعیت و نیاز خود از بین انواع مختلف مبادله انتخاب کنند. پیامدهای حسابداری و مالیاتی بر اساس نوع مبادلات متفاوت است. صرافیهای 1031 میتوانند نسبتاً پیچیده باشند، بنابراین بهترین کار این است که یک متخصص حسابداری و مالیات را برای ساختار صرافی استخدام کنید.